С зачислением этих средств на счёт получателя. За выполнение инкассо банки взимают комиссионные.

Инкассо - банковская расчётная операция, посредством которой банк по поручению своего клиента получает на основании расчётных документов причитающиеся клиенту денежные средства от плательщика за отгруженные в адрес плательщика товаро-материальные ценности и оказанные услуги и зачисляет эти средства на счёт клиента в банке.

Инкассо может быть чистым и документарным.

Чистое инкассо - это инкассо финансовых документов (переводные и простые векселя , чеки и другие подобные документы, используемые для получения платежей), когда они не сопровождаются коммерческими документами.

Документарное инкассо - это инкассо финансовых документов, сопровождаемых коммерческими документами (счета, транспортные и страховые документы и пр.), а также инкассо только коммерческих документов. Документарное инкассо в международной торговле представляет собой обязательство банка получить по поручению экспортёра от импортёра сумму платежа по контракту против передачи последнему товарных документов и перечислить её экспортёру.

Недостатки инкассовой формы расчетов

- Разрыв во времени между отгрузкой товара, передачей документов в банк и получением платежа, который может быть достаточно продолжительным, что замедляет оборачиваемость средств экспортёра;

- Отсутствие надежности в оплате документов (может отказаться от оплаты товарных документов или оказаться неплатёжеспособным к моменту прибытия их в банк импортёра). Эти недостатки преодолеваются путём применения телеграфного инкассо, позволяющего сократить нежелательный разрыв во времени, а также за счёт применения инкассо с предварительно выданной банковской гарантией, что позволяет создать надёжность платежа, близкую к той, которая возникает по безотзывным аккредитивам .

См. также

- Торговое финансирование

Wikimedia Foundation . 2010 .

Смотреть что такое "Инкассо" в других словарях:

Инкассо - – способ расчетов между двумя сторонами, при котором не сам поставщик, а его банк получает причитающуюся сумму или акцепт платежа с банка покупателя на основании денежных, расчетных или товарных документов. Инкассо бывает двух видов: чистое и… … Банковская энциклопедия

Банковская операция, с помощью которой банк по поручениюсвоего клиента и на основании расчетных документов получает причитающие ся ему денежные суммы от предприятий и организаций за предоставленные имматериальные или товарные ценности и средства… … Финансовый словарь

Инкассо - (ит. incasso; англ. collection of payments) банковская операция, заключающаяся в том, что банк по поручению своего клиента получает причитающиеся ему денежные суммы от др. юридических лиц на основании расчетных документов и зачисляет их в… … Энциклопедия права

- [ит. incasso] фин. вид банковской операции, в ходе которой БАНК по поручению своего клиента получает на основании расчетных документов причитающуюся ему денежную сумму и зачисляет ее на его счет в банке. Словарь иностранных слов. Комлев Н.Г.,… … Словарь иностранных слов русского языка

- (от лат. incasso) вид банковской операции по передаче денежных средств от одних клиентов другим, от плательщиков получателям. В банк от лица клиентов, которые обязаны оплатить купленные ими товары и предоставленные им услуги, переводятся по… … Экономический словарь

инкассо - Вид банковской операции, заключающийся в получении банком денег по различным документам (векселям, чекам и т.п.) от имени своих клиентов и зачислении их в установленном порядке на счет получателя средств. Поставщик обязан предъявлять в банк на И … Справочник технического переводчика

Получение банком денежных средств по различным финансовым документам (векселям, чекам и т.п.) от имени своих клиентов и зачисление их в установленном порядке на счет получателя средств. В 1978 г. Международной торговой палатой были разработаны… … Словарь бизнес-терминов

ИНКАССО - (итал. incasso) разновидность банковской операции, абстрактная сделка, независимая от договора между плательщиком и получателем средств, по которому производятся расчеты, состоящая в получении банком денег по тем или иным расчетным документам и… … Юридическая энциклопедия

Вид банковской операции, одна из форм безналичных расчетов, при которой банк (банк эмитент) обязуется по поручению клиента и за его счет получить платеж и (или) акцепт платежа. Банк эмитент, получивший поручение клиента, вправе привлекать для его … Юридический словарь

- (итальянское incasso), банковская операция, при которой банк по поручению клиента получает причитающиеся последнему денежные суммы на основании денежно товарных или расчетных документов … Современная энциклопедия

Книги

- Внешнеторговое финансирование и гарантийный бизнес. Практическое пособие , Михайлов Дмитрий Михайлович. В новом издании максимально подробно представлены сведения о порядке составления и содержании каждого из разделов внешнеторгового контракта, методах снижения рисков и способах осуществления…

- Внешнеторговое финансирование и гарантийный бизнес 3-е изд. Практическое пособие , Дмитрий Михайлович Михайлов. В новом издании максимально подробно представлены сведения о порядке составления и содержании каждого из разделов внешнеторгового контракта, методах снижения рисков и способах осуществления…

Предприятие постоянно участвует в расчетах с поставщиками, покупателями. Форма выдачи средств может быть самой разной. Инкассо представляет собой одну из разновидностей расчетов. В данной операции будет задействовано банковское учреждение.

Что такое инкассо?

Инкассо – это форма расчета между предприятием и поставщиками/производителями. Средства передаются через банк. В рамках операции деньги могут проходить через один или два банка. В первом случае они напрямую направляются в банк поставщика, во втором – передаются в банк производителя с последующим направлением в банк получателя. Форма расчетов отличается характерными признаками:

- операция инициируется получателем денег. Лицу нужно обратиться в свое банковское учреждение с поручением о получении средств;

- деньги будут списаны со счета производителя. Списание может выполняться как по договоренности с отправителем, так и без нее;

- расходы, которые сопровождают инкассо, несет поставщик/производитель.

Инкассо актуально при уже сложившихся отношениях между предприятием и его партнером. Участники должны быть уверены друг в друге, так как данный метод передачи средств имеет определенные риски.

Преимущества и недостатки инкассо

Среди преимуществ формы расчетов можно выделить надежность сделки для получателя. Продукция находится у поставщика или производителя до тех пор, пока предприятие не проведет оплату. Среди прочих преимуществ можно отметить следующие моменты:

- Финансовая доступность банковской операции.

- Гарант передачи требуемой сопроводительной документации в установленные сроки.

- Юридическая прозрачность.

Однако у инкассо есть и немало минусов:

- Средства замораживаются на счету отправителя до завершения всех этапов сделки. Данные этапы включают в себя отгрузку продукции, подготовку и передачу сопроводительной документации в банк. Процедура может занять много времени.

- Получатель рискует в рамках данной операции. Нет никаких гарантий того, что деньги будут находиться на счетах отправителя на момент завершения сделки.

- Производителю или поставщику придется тратить средства на обеспечение хранения продукции, которая фигурирует в сделке.

К СВЕДЕНИЮ! Инкассо не получило широкого распространения в России. Это может быть связано с общей юридической неосведомленностью и недостатками подобной формы расчетов.

Разновидности

Инкассо подразделяется на два типа:

- Чистое . В рамках операции используются только платежные бумаги: чеки, векселя. Сопроводительная документация не предоставляется.

- Документарное . В обязательном порядке в банковское учреждение отправляются документы, по которым можно установить факт доставки: накладные, транспортные бумаги, различные счета.

Наиболее востребованным является документарное инкассо, так как оно удовлетворяет требованиям всех сторон. Поставщик получает вознаграждение по договору, а предприятие – сопроводительную документацию.

ВАЖНО! Получатель несет наибольшие риски. Обезопаситься от них можно при помощи банковской гарантии, а также с помощью проверки платежеспособности отправителя.

Участники инкассо

В расчетах вида инкассо принимают участие следующие стороны:

- получатель . Инициирует расчеты по инкассо. Является лицом, которое получает средства от отправителя;

- отправитель . С его счета будут сняты средства. Является получателем сопроводительной документации по осуществляемой сделке;

- банк-ремитент . Банковское учреждение получателя, которому была поручена обработка платежа;

- инкассирующий банк . В качестве него может выступать любое банковское учреждение, которое не является ремитентом. К примеру, это может быть банк, располагающийся в стране отправителя. Финансовое учреждение будет заниматься обработкой платежа и предоставлением сопроводительной документации.

Операция может проводиться через один банк. Это удобно, если расчеты проводятся внутри страны. Инкассо может также применяться в рамках международных переводов.

Этапы расчетов по инкассо

Рассматриваемая форма расчетов подразделяется на ряд ступеней, в процессе прохождения которых нужно предпринять определенные действия. Этапов достаточно много, а потому переводы через инкассо считаются длительными. Выделим ключевые этапы операции:

- Заключение договора между сторонами, в котором оговаривается порядок расчетов. Указываются сведения о банках, через которые будут переведены деньги.

- Продукция по договору доставляется предприятию.

- Поставщик получает сопроводительную документацию, транспортные бумаги. Оговоренный комплект документов отправляется в банк-ремитент.

- Проводится проверка документации, после чего бумаги направляются в банк предприятия.

- Отправитель проводит проверку бумаг. Деньги могут быть переведены поставщику только в том случае, если предоставлен полный пакет документов, подтверждающих факт поставки.

- Предприятием оплачивается платежное . Альтернативный вариант - акцептирование расходов.

- Сопроводительная документация поступает в распоряжение отправителя только при полной оплате по платежному поручению.

Операция может быть проведена без участия сопроводительной документации. Но подобные случаи крайне редки. Обычно предприятие нуждается в документах для проведения учета. Кроме того, они являются подтверждением поставки и выполнения условий договора поставщиком.

К СВЕДЕНИЮ! Перевод средств между странами по рассмотренной схеме должен соответствовать международным правилам, касающимся работы финансовых институтов. Разработаны они были в 1936 году. Первоначальная версия претерпела значительные изменения. Последняя редакция правил проводилась в 1995 году. Перевод осуществляется в соответствии с международными стандартами. Однако возможны исключения: иные правила одного из государств или заключенный договор между сторонами, не вписывающийся в установленные стандарты.

Когда инкассо становится эффективным?

Расчеты по инкассо имеет смысл проводить при наличии следующих обстоятельств:

- Доверительные отношения между отправителем и получателем.

- Отсутствие ограничений по импорту.

- Сложность получения лицензий.

- Стабильное государственное положение в сферах права и экономики.

Итак.

Инкассо – вид переводов между сторонами, осуществляемый через банковское учреждение. С помощью подобных расчетов отправитель получает сопроводительные документы, а поставщик – деньги по договору. Если сторонами было принято решение о применении инкассо, то имеет смысл прописать данный пункт в договоре. Стопроцентные гарантии при переводах не предоставляются, а потому не рекомендуется выбирать их при взаимодействии с новым партнером. Метод расчетов подходит больше для сторон, которые давно и успешно сотрудничают друг с другом.

Инкассовые операции (инкассо) – это операции, осуществляемые банками на основании полученных инструкций в целях получения акцепта и (или) платежа; выдачи коммерческих документов против акцепта и (или) против платежа; выдачи документов на других условиях.

В зависимости от оборачиваемых документов инкассовые операции подразделяются на чистые и документарные. Чистое инкассо означает инкассо финансовых документов, не сопровождаемых коммерческими документами. Документарное инкассо означает инкассо финансовых документов, сопровождаемых коммерческими документами; коммерческих документов, не сопровождаемых финансовыми документами.

Субъектами инкассовой операции могут выступать:

- доверитель – клиент, который поручает операцию по инкассированию своему банку;

- банк-ремитент – банк, которому доверитель поручает операцию по инкассированию;

- инкассирующий банк – любой банк, не являющийся банком-ремитентом, участвующий в операции по выполнению инкассового поручения;

- представляющий банк – инкассирующий банк, делающий представление плательщику;

- плательщик – лицо, которому должно быть сделано представление согласно инкассовому поручению.

Банки обязаны удостовериться в том, что полученные документы по внешним признакам соответствуют тем, которые перечислены в инкассовом поручении, и должны немедленно известить сторону, от которой было получено инкассовое поручение, об отсутствии какого-либо документа. Документы должны быть представлены в той форме, в которой они получены, за тем исключением, что банк-ремитент и инкассирующий банк вправе приклеить необходимые марки за счет доверителя и сделать любые необходимые индоссаменты или проставить любые печати или иные идентифицирующие пометки или обозначения, обычно используемые в инкассовой операции.

Инкассовые поручения должны содержать полный адрес плательщика, или домицилий, по которому должно быть сделано представление. Если адрес является неполным или неточным, инкассирующий банк может без обязательства и ответственности со своей стороны принять меры для установления правильного адреса. В случае, если документы подлежат оплате по предъявлении, представляющий банк должен сделать представление к платежу без задержки. Банк-ремитент, выполняя инструкции доверителя, должен использовать в качестве инкассирующего банка банк, указанный доверителем; при отсутствии такого указания – любой банк по собственному выбору или выбору другого банка в стране платежа или акцепта.

Инкассирующие банки обязаны осуществлять извещения о производстве по полученным поручениям, в частности в том, что касается их формы и способа. Форма извещения должна содержать детали инкассового поручения, включая последний банковский номер для ссылок на инкассовое поручение, а также инкассированную сумму или суммы, удержанные за комиссию, и (или) расходы и (или) издержки, способ распоряжения средствами. Способом извещения может стать самая быстрая почта, каблограмма, телеграмма, телекс или сообщение посредством электронной системы и т. д.

Банки, участвующие в инкассировании, не несут никаких обязательств и никакой ответственности за последствия, возникающие из-за задержки и потерь в пути каких-либо сообщений, писем или документов, или за задержку, искажение или иные ошибки, возникающие при передаче каблограмм, телеграмм, телексов или при сообщении посредством электронных систем, или за ошибки в переводе или толковании технических терминов; за последствия, возникающие в результате приостановки их деятельности ввиду форс-мажора, бунтов, гражданских волнений, восстаний, войн или каких-либо иных причин, находящихся вне их контроля, или ввиду каких-либо забастовок или локаутов.

Оплата может быть произведена как в валюте страны платежа, так и в любой иной. При оплате документов в валюте страны платежа представляющий банк должен выдать в собственность плательщику документы только против платежа в местной валюте, которая может быть немедленно использована способом, указанным в инкассовом поручении. В случае, когда документы подлежат оплате в валюте иной, чем валюта страны платежа (в иностранной валюте), представляющий банк должен при отсутствии иных инструкций в инкассовом поручении выдать в собственность плательщику документы только против платежа в соответствующей иностранной валюте, которая может быть немедленно переведена в соответствии с инструкциями, данными в инкассовом поручении. По чистым инкассо частичные платежи могут быть приняты, если они запрещены законодательством, действующим в месте платежа, в пределах и на условиях, установленных этим законодательством. По документарным инкассо частичные платежи принимаются только при наличии специального разрешения в инкассовом поручении.

По поручению своего клиента получает на основании расчетных документов причитающиеся ему денежные средства от плательщика за отгруженные в его адрес товары (работы, услуги) и зачисляет их на его счет в банке. Инкассо можно определить как поручение продавца (кредитора) своему банку получить от покупателя (плательщика) непосредственно или через другой банк определенную денежную сумм или подтверждение, что эта сумма будет выплачена в установленный срок.

Основание для такого платежа — расчетные документы, предъявленные клиентом.

Поэтому в зависимости от расчетных документов различают:- чистое инкассо , когда прилагается , ;

- документарное инкассо — акт о приемке работ, счета за товар.

Списание денежных средств в бесспорном порядке в случаях, предусмотренных основным договором, осуществляется банком при наличии в договоре банковского счета условия о списании денежных средств в бесспорном порядке либо на основании дополнительного соглашения к договору банковского счета, содержащего соответствующее условие. Плательщик обязан предоставить в обслуживающий банк сведения о кредиторе (получателе средств), имеющем право выставлять инкассовые поручения на списание денежных средств в бесспорном порядке, обязательстве, по которому будут производиться платежи, а также об основном договоре (дата, номер и соответствующий пункт, предусматривающий право бесспорного списания).

Отсутствие условия о списании денежных средств в бесспорном порядке в договоре банковского счета либо дополнительного соглашения к договору банковского счета, а также отсутствие сведений о кредиторе (получателе средств) и иных вышеуказанных сведений является основанием для отказа банком в оплате инкассового поручения.

Банки не рассматривают по существу возражений плательщиков против списания денежных средств с их счетов в бесспорном порядке.

Банки приостанавливают списание денежных средств в бесспорном порядке в следующих случаях:- по решению органа, осуществляющего контрольные функции в соответствии с законодательством, о приостановлении взыскания;

- при наличии судебного акта о приостановлении взыскания;

- по иным основаниям, предусмотренным законодательством.

В документе, предоставляемом в банк, указываются данные инкассового поручения, взыскание по которому должно быть приостановлено.

При возобновлении списания денежных средств по инкассовому поручению его исполнение осуществляется с сохранением указанной в нем группы очередности и календарной очередности поступления документа внутри группы.

Исполнительный документ, взыскание денежных средств по которому не производилось (за исключением случаев прекращения исполнительного производства) или произведено частично, возвращается вместе с инкассовым поручением исполняющим банком банку-эмитенту для передачи взыскателю лично под расписку в получении или заказной почтой с уведомлением. При этом исполняющий банк делает на исполнительном документе отметку о дате возврата исполнительного документа с указанием взысканной суммы, если имела место частичная оплата документа.

Исполнительный документ, взыскание денежных средств по которому произведено или прекращено в соответствии с законодательством, возвращается исполняющим банком заказной почтой с уведомлением в суд или другой орган, выдавший исполнительный документ. При этом исполняющий банк делает на исполнительном документе отметку о дате его исполнения с указанием взысканной суммы или дате возврата с указанием основания прекращения взыскания (номер и дата заявления взыскателя, определения суда (арбитражного суда) или иного документа) и взысканной суммы, если имела место частичная оплата документа.

О возврате исполнительного документа в журнале регистрации банка делается отметка с указанием даты возврата, суммы (или остатка суммы) и причины возврата.

Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк берет на себя обязательства по получению от плательщика платежа на основании представленных на инкассо документов. Суть указанной операции заключается в том, что распоряжение о списании средств со счета плательщика оформляется не самим плательщиком, а получателем в рамках предоставленного ему права.

Расчеты по инкассо могут осуществляться с акцептом, т. е. когда плательщик подтверждает представленные в его банк документы на списание денежных средств, так и без акцепта, в случаях, установленных законодательством (как правило, это относится к списанию по исполнительным и приравненным к ним документам).

В современной практике инкассовая форма расчетов осуществляется на основании платежных требований и инкассовых поручений. Указанные документы предъявляются получателем средств (взыскателем) к счету плательщика через банк, обслуживающий получателя.

Платежное требование-поручение используется, как правило, в коммерческом обороте и представляет собой расчетный документ, который содержит требование кредитора (получателя средств) по основному договору к должнику (плательщику) об уплате определенной денежной суммы через банк. Расчеты платежными требованиями-поручениями могут осуществляться с акцептом или без акцепта плательщика. При расчетах между коммерческими организациями платежные требования без акцепта используются только в случае, если данное условие установлено основным договором между контрагентами, а также при наличии в договоре банковского счета между плательщиком и своим банком условия о возможности безакцептного списания денежных средств. В хозяйственной практике между коммерческими организациями безакцептные платежные требования используются достаточно редко, в основном расчеты осуществляются платежными требованиями, оплачиваемыми с акцептом плательщика.

Платежные требования предоставляются в банк получателя на бланке установленной формы. Кроме основных реквизитов платежных документов, указанных ранее, платежное требование должно содержать:

Условие оплаты (с акцептом или без);

Срок для акцепта (срок определяется контрагентами по основному договору, но не должен быть менее пяти рабочих дней);

Дата отсылки (вручения) плательщику предусмотренных основным договором документов, свидетельствующих о выполнении поставщиком условий договора;

Наименование товара, работ, услуг, реквизиты основного хозяйственного договора.

Принимающий платежные требования банк получателя (банк-эмитент) осуществляет проверку соответствия платежного требования установленной форме, соответствие подписей и печати получателя, а также полноты заполнения всех указанных на бланке реквизитов. В случае соблюдения всех правил два экземпляра платежного требования с реестром платежных требований (перечень требований по данному платежу и их основные реквизиты) передаются в банк плательщика (исполняющий

банк). Поступившие в исполняющий банк платежные требования проверяются на соответствие условий данной формы расчетов условиями договора между банком и плательщиком.

При расчетах платежными требованиями с акцептом один экземпляр требования передается для акцепта плательщику.

Акцепт платежного требования может быть произведен плательщиком до истечения срока акцепта путем предоставления в банк соответствующего заявления с печатью и подписями соответствующих должностных лиц. В этом случае на основании указанных в требовании реквизитов исполняющий банк производит списание средств со счета плательщика.

Если плательщик отказывается от акцепта полностью или частично, то им в исполняющий банк представляется специальное заявление в трех экземплярах, в котором указываются мотивы отказа с обязательной ссылкой на условия договора или нормы права. В частности, это может быть несоответствие применяемой формы расчетов условиям заключенного основного договора. При полном отказе от акцепта платежные требования и заявление плательщика об отказе с соответствующими отметками исполняющего банка возвращаются в банк-эмитент для последующей передачи получателю. В случае частичного акцепта в платежном требовании обводится первоначальная сумма и рядом проставляется цифрами и прописью сумма, подлежащая к оплате. Заявление о частичном отказе вместе с одним экземпляром платежного требования служат основанием для списания денежных средств со счета плательщика. Второй экземпляр заявления направляется в банк-эмитент для выдачи получателю средств. Все возникающие между плательщиком и получателем разногласия разрешаются в законодательно установленном порядке.

При неполучении исполняющим банком в установленный срок отказа от акцепта платежное требование считается акцептованным, и на основании указанных в нем реквизитов исполняющий банк осуществляет платеж.

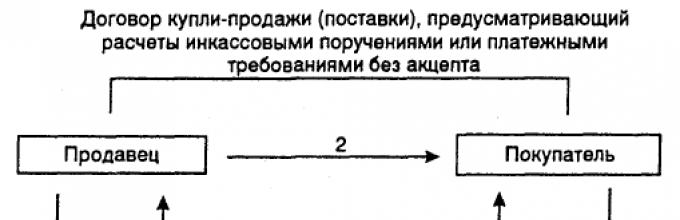

Порядок документооборота при расчетах платежными требованиями-поручениями с предварительным акцептом плательщика приведен на рис. 7.6.

Рис. 7.6. Схема расчетов с использованием платежных требований-поручений, подлежащих акцепту плательщика

Если поставщик представляет в банк-эмитент платежное требование, в котором указано, что оплата по нему производится без акцепта получателя, то в требовании делается указание на пункт основного договора, в котором предусмотрено следующее условие. Безакцептное списание по хозяйственным договорам требует соответствующего указания такой возможности в договоре банковского счета. Кроме того, плательщик при заключении хозяйственного договора представляет в обслуживающий его банк сведения о кредиторах (получателях), которые имеют право выставлять платежные требования на списание денежных средств в безакцептном порядке, а также на основании каких хозяйственных договоров может быть произведено указанное списание. В случае, если условия о безакцептном списании средств нет в договоре банковского счета либо плательщик не представил в банк сведения о получателях средств, платежное требование оплачивается в порядке предварительного акцепта. При безакцептном списании средств в случае соблюдения исполняющим банком всех требований законодательства последним возражения плательщика по поводу списания не принимаются.

Инкассовые расчеты могут осуществляться также и на основании инкассовых поручений. В соответствии с действующим законодательством списание денежных средств по инкассовым поручениям производится только в бесспорном порядке.

Положением о безналичных расчетах предусмотрены случаи применения инкассовых поручений, а именно:

В случаях, когда бесспорный порядок взыскания установлен законодательством, в том числе для взыскания денежных средств органами, выполняющими контрольные функции;

При взыскании по исполнительным листам.

Инкассовые поручения могут применяться и при расчетах между коммерческими организациями, если условия основного договора, а также договоров банковского счета содержат такую возможность. В данном случае порядок документооборота аналогичен документообороту при использовании платежных требований-поручений без акцепта. Однако в сложившейся практике расчеты с использованием инкассовых поручений применяются в основном для принудительного взыскания денежных средств соответствующими государственными контролирующими органами.

Общая схема расчетов инкассовыми поручениями и платежными требованиями без акцепта приведена на рис. 7.7.

Рис. 7.7. Схема расчетов с использованием безакцептных платежных поручений